Налог на землю в 2018-2019 году для физических лиц

Все земельные участки, находящиеся в собственности, должны облагаться земельным налогом. Этот сбор является местным и муниципальные власти территорий самостоятельно определяют ставки, порядок уплаты и льготы по нему.

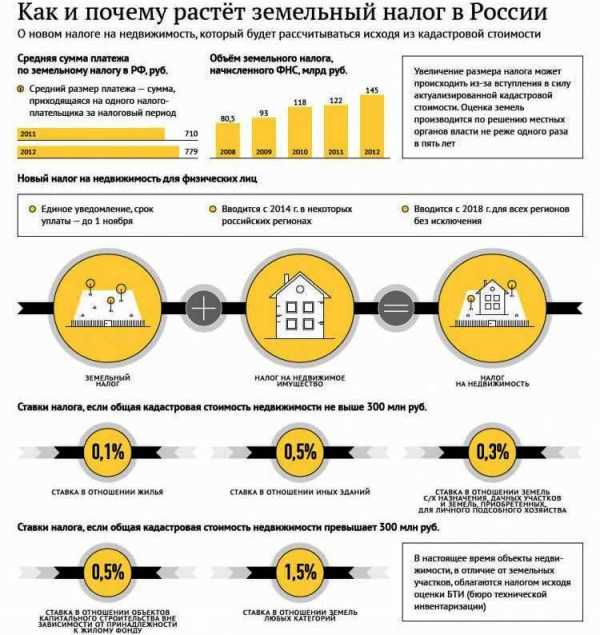

В 2019 году налог на землю подвергся значительным изменениям, отразившись на его размере. Вследствие чего местные бюджеты будут пополнены в большем объеме. Эта составляющая должна положительно отразиться на развитии регионов.

Какой налог на землю в 2019 году

В основе расчета земельного налога лежит кадастровая стоимость участка, взятая по состоянию на начало года уплаты. Обычно для рядовых граждан высчитывает размер налога налоговая инспекция. В уведомлении мы видим наименование объекта, кадастровую стоимость, ставку налога и итоговую сумму к уплате.

Что же поменялось с наступлением 2018 года? Существенным изменением стало увеличение кадастровой стоимости земли, приближаясь к рыночной. Это скажется на росте налога и ударит по кошельку россиян.

Чтобы удар по бюджету семей, имеющих в собственности земельные участки любых категорий, не оказался слишком сильным, законодатели приняли решение провести увеличение налога в несколько этапов. Это значит, что кадастровая стоимость будет расти постепенно – ежегодно на 20%. Таким образом, и земельный сбор поэтапно станет больше, а к 2020 году достигнет полной суммы.

Ставка земельного налога составляет 0,3% для:

- участков для садоводства и огородничества, кроме использующихся в целях коммерции,

- земель сельскохозяйственного назначения,

- участков под многоквартирным домом, поделенных на всех жильцов по долям, пропорционально площади квартиры к общей дома,

- участков с инженерными сетями, а также для государственных нужд.

Остальные облагаются по ставке 1,5%.

Налоговый кодекс допускает применение дифференцированной ставки, зависящей от категории земли и разрешенного его использования.

В чем заключается особенность кадастровой стоимости недвижимости?

Чтобы рассчитать новую кадастровую стоимость, приближенную к рыночной, была проделана большая работа. Оценщикам пришлось проанализировать множество источников по продаже участков, откуда и была выведена средняя цена. Именно она и легла в основу определения кадастровой величины.

Конечно, такой способ определения цены не совсем правильный и точный. Здесь не учтен возможный торг между продавцом и покупателем, то есть взята первоначальная стоимость продажи, а не сделки как таковой. Не учтены также и такие параметры, как расположение участка, нахождение его относительно населенных пунктов, а также инфраструктура и транспортная доступность. Все это значительно влияет на стоимость земельного участка.

Усредненные цифры статистических баз не отражают реальные цены. Это может сказаться на увеличении кадастровой стоимости, не отражающей действительной картины на рынке. По сути, вопрос цены остается спорным и может повлечь за собой обращения в суд недовольных граждан.

Правильным же решением со стороны чиновников было постепенное увеличение кадастровой стоимости. Платить сразу возросшие в разы налоги стало бы накладным для многих россиян, учитывая то, что доходы населения за последние годы стали падать.

Конечно, все налогоплательщики понимают, что эти средства идут в местный бюджет. Развитие и улучшение региона без них невозможно. Но и страдать семейный бюджет от непомерных налогов тоже не должен.

Узнать кадастровую оценку можно на официальном сайте Росреестра по кадастровому номеру участка или точному адресу из пошаговой инструкции.

Льготы на оплату земельного налога

Существенно снизить расчет налога могут льготы. Поскольку земельный налог является местным, то и перечень региональных льготников определяется властями территорий, на которых находятся земли. Точный перечень категорий, пользующихся льготой по уплате налога и в каком размере, можно уточнить в территориальном налоговом органе того муниципалитета, где земельный участок числится, или в администрации.

К некоторым относятся:

- герои Советского Союза и России;

- люди имеющие инвалидность;

- ветераны велико отечественной войны;

- участники чернобыльской катастрофы.

Чтобы получить полагающееся уменьшение или освобождение от платы, необходимо обратиться в налоговую инспекцию с заявлением о предоставлении льготы. Вместе с заявлением потребуется предоставление документов на свой выбор, которыми можно подтвердить ее. (пункт 10 статьи 396 НК РФ).

Однако, для каждого вида налогов государство определяет и федеральных льготников. Согласно пункта 7 статьи 395 Налогового кодекса РФ освобождены от налога на земли, используемые для сохранения и развития традиционных промыслов, хозяйствования и образа жизни малочисленные коренные народы Севера, Сибири, а также Дальнего Востока России.

Изменения с 1 января 2019 года

Теперь получить льготу станет проще. Для этого не нужно сдавать документы, подтверждающие право на льготу, а достаточно просто заполнить заявление, с указанием реквизитов правоустанавливающего документа.

Как рассчитать налог на землю: формула и примеры

Для расчета земельного налога применяется единая формула:

ЗН = НБ x НС

Налоговая база помноженная на налоговую ставку. Эта норма закреплена в Налоговом кодексе статья 396.

- Налоговая база — кадастровая стоимость земельных участков.

- Ставку налога мы рассматривали чуть ранее и определили, что в большинстве случаев для физических лиц она составляет 0,3.

Но закон оговаривает и другие нормы. Так, например, если участок предоставлен или приобретен физическим лицом под строительство жилого дома, к исчислению налога может применяться повышенный коэффициент.

Предположим, право на этот участок под ИЖС зарегистрировано гражданином, но со строительством дома он не торопится. По истечении 10 лет с момента регистрации к такой земле будет установлен коэффициент 2,0. Только после того, как жилье будет построено и обязательно зарегистрировано, ставка станет в обычном размере.

Сумма земельного налога за истекший год рассчитывается, исходя из времени владения участком. При этом за полный месяц будет принят тот, в котором право возникло до 15 числа или прекращено после 15 числа. И совсем не учитывается месяц, в котором право возникло после 15 числа или прекращено до 15 числа.

Пример 1. Гражданин К. купил и оформил в собственность участок земли под садоводство и огородничество 13 марта 2018 года. Тогда за месяцы владения будет взят период с марта по декабрь, то есть 10 месяцев. Налоговая инспекция должна учесть его при расчете налога и выставлении квитанции. Рассчитав полную сумму налога за год, поделите ее на 12 месяцев и умножьте на 10. Именно такой будет к оплате.Пример 2. Гражданка Ф. продала участок земли 10 февраля 2018 года. Поскольку сделка по отчуждению права произошла до 15 числа месяца, то он не будет участвовать в расчете причитающегося к уплате налога. Поэтому можно учитывать только 1 месяц (январь) и ожидать квитанцию от налогового органа с суммой к оплате только за него.

Справка. Правильность расчета земельного налога можно проверить на официальном сайте Федеральной налоговой службы. Среди электронных сервисов есть очень удобный онлайн калькулятор земельного налога.

Результат вашего расчета не всегда может совпадать с мнением налоговой инспекции. Такая ситуация может возникать при допущенной ошибке или неучтенных льготах. Чтобы восстановить справедливость, необходимо обратиться в орган ФНС с заявлением, составленном в двух экземплярах. На одном инспектор поставит входящий номер и передаст вам. К заявлению обязательно приложите документы, согласно которым станет понятна ваша позиция.

Налоговый орган обязан рассмотреть заявление и документы и принять решение об изменении суммы налога или отказе. Отказ должен быть аргументирован и выдан в письменном виде. Если вы настойчиво стоите на своей позиции, обратитесь в суд.

Видео: Налог на землю — рассказывает начальник отдела УФНС России

Предыдущий

Налог на недвижимость для физических лиц в 2018-2019 году

Следующий

Нужно ли устанавливать счетчик воды в 2019 году?

Похожие записи

nedexpert.ru

Земельный налог в России – последние новости, ставки и порядок уплаты налогов на землю всеми категориями граждан

В связи с изменениями в налогообложении России, стал актуальным вопрос оплаты земельного налога, на какие объекты распространяется и кто из россиян имеет льготы.

Поговорим, каковы новшества на 2019 год, и определим порядок оплаты налога на землю.

Содержание статьи:

- Плюсы и минусы системы налогообложения

- Льготы по уплате налога

- Как и где оплатить налог на землю?

- Сроки уплаты земельного налога

Все новости о земельном налоге – статистика и прогнозы специалистов

Новшества в системе налогообложения подразумевают, в первую очередь, введения правил, по которым будет произведен расчет земельного налога в ближайшие годы.

Как рассчитать земельный налог в России — формула, калькулятор и правила расчета налога на землю

Последние новости говорят о том, что:

- Налог на землю будет рассчитываться с учетом кадастровой стоимости земли. Как правило, она выше, поэтому размер налога будет пропорционально изменен.

- Увеличение налогового коэффициента произойдет постепенно, вплоть до 2020 года. В 2019 году налог повысится на 20%. Окончательная ставка утвердится к концу 2020 года.

- Ставка будет регулироваться органами местного самоуправления. В зависимости от экономической обстановки субъекта РФ представители власти могут устанавливать налоговую ставку самостоятельно в пределах 0,1-1,5%. Корректировка ставки станет отличным фактором для развития коммерческой деятельности.

- Налоговые отчисления в государственный бюджет могут вырасти в 8 раз. Эксперты утверждают, что повышение налоговой ставки предусматривает увеличение самих выплат.

- Методика расчета не продумана до мелочей и основана не на фактической стоимости земельных участков, а рыночной. Это может повлечь недовольство народа.

- Судебных споров, касающихся расчета налога на землю, в следующие годы будет гораздо больше, нежели сейчас. Граждане, которых не устраивает установленная налоговая ставка и кадастровая стоимость земли, смогут изменить ее путем обращения и доказательств своей правоты в судебной инстанции.

- Упростился порядок предоставления льгот. Россияне могут не подавать документы, необходимые для подтверждения льготной категории. Запрос в необходимые инстанции формируется специалистом налоговой службы. Новшество начало действовать с началом 2018 года. Об этом свидетельствует закон федерального уровня №286, утвержденный 30 сентября 2017 года.

- Начиная с 2019 года согласно корректировкам, внесенный федеральным законом № 334-ФЗ от 3 августа 2018 года, изменение кадастровой стоимости земельного участка, вызванное корректировкой его качественных либо количественных показателей, будет учитываться при формировании налоговой базы со дня внесения соответствующих изменений в ЕГРН.

- Также данным законом установлено, что для лиц, имеющих право на пенсию по состоянию на 31 декабря 2018 года, налоговая база уменьшается на величину кадастровой стоимости 600 кв.м. площади участка.

- Кроме того, от налогообложения с 2019 года освобождаются организации, признаваемые фондами в соответствии с законодательством об инновационных научно-технологических центрах, – в отношении земельных участков, относящихся к территориям таких центров.

Специалисты утверждают, что изменение порядка налоговых выплат просто необходимо. Некоторые негативно отзываются о методике расчета, заявляя, что она не продумана и разработана безграмотно.

При правильном подходе и верной методике расчета налогов россияне не заметят существенных изменений, но пока предложений по утвержденному проекту не поступало в Госдуму.

Плюсы и минусы системы земельного налогообложения

Укажем, какие преимущества будут от данных изменений в системе земельного налогообложения:

- Граждане смогут получить льготы по упрощенной процедуре, даже не предоставляя всей документации. Представитель налоговых органов сможет отправить запрос и сам получить нужные сведения о гражданине. В течение недели ему должен прийти ответ от другой инстанции.

- Срок получения уведомления сокращается. Гражданин может получить уведомление не только лично, но и через интернет, воспользовавшись официальным ресурсом службы, не тратя время на ожидание очереди.

- Получить ответ при обращении в службу можно быстро – в течение 3 дней.

- Льготные категории граждан могут рассчитывать на расчет налога по установленной минимальной ставке.

- Повышение бюджета регионов позволит улучшить экономическую обстановку в каждом субъекте РФ. Так как регионы чувствуют финансовый дефицит, лишними средства от налога на землю не будут.

- Переход на новую систему налогообложения будет происходить постепенно. Ступенчатый порядок перехода рассчитан на 5 лет. Поэтому граждане не заметят существенных изменений.

- Для расчета будут применять поправочный коэффициент, позволяющий снижать размеры налогов.

Приведем пример: в 2019 году размер налогов поднимется на 20%. Если бы не использовали при расчете поправочный коэффициент, то размер мог увеличиться на 50-100%, что негативно бы сказалось на гражданах России и их расходах.

Отметим и недостатки новшеств:

- Может быть завышен размер налога, так как в основе расчета будет недействительная стоимость земли.

- Стоимость земли будет установлена на разные участки одинакова. Это нецелесообразно, ведь не учитывается инфраструктура, местоположение земельного участка и другие факторы.

- Гражданин, решив сделать перерасчет стоимости земли, может сделать это только через судебную инстанцию. Из-за этого может увеличиться количество судебных дел и споров.

- Для юридических лиц налоги могут возрасти в 7-8 раз.

Предстоящие перемены в 2019 году пока что вызывают разные мнения экспертов и владельцев земельных участков. Как будет на практике проходить реформа системы налогообложения, узнаем в скором будущем.

Есть ли освобождение или льготы по уплате налога на землю в 2019 году – платят ли пенсионеры земельный налог?

Льготные категории, установленные на законодательном уровне, также смогут получить уведомление на оплату налога по минимальной ставке, как это было раньше до 2018 года.

Согласно федеральным законам, не оплачивать налог на землю могут:

- Жители районов Севера, Сибири, Дальнего Востока.

- Общины народов, указанных выше и использующих землю для хозяйствования, проживания, развития традиционных промыслов.

Льготные категории также устанавливаются на региональном уровне и подтверждаются правовыми актами органов муниципальных образований.

Например, к ним относят:

- Ветеранов труда.

- Детей-войны.

- Инвалидов.

- Участников ликвидации ЧАЭС.

- Военнослужащих.

Этот список может быть расширен. Вышеперечисленные граждане могут быть освобождены от уплаты налога — частично или полностью.

Заметьте, для пенсионеров льготы в 2019 году не предусмотрены.

Чтобы оформить льготу, необходимо обратиться в отделение налоговой службы вашего района или города, подать документацию, подтверждающую права на ее получение — и написать заявление.

Заявление может быть написано по такому образцу:

Готовый бланк заявления на предоставление льготы по земельному налогу можно бесплатно скачать здесь в формате PDF

Порядок уплаты земельного налога в 2019 году – как и где оплатить налог на землю?

Порядок оплату налога на землю проходит поэтапно.

Этап 1. Получение налогового уведомления

Квитанция на оплату приходит по почте, на имя собственника земельного участка.

Письмо с уведомлением может быть заказным, тогда владельцу земли обязательно необходимо получить его, поставив свою подпись и подтвердить получение.

В случае игнорирования писем гражданина могут привлечь к ответственности и выписать штраф.

Есть еще и другие варианты оповещения гражданина об оплате налога – через интернет в личном кабинете налогоплательщика, или через ТКС.

Направляют уведомление не позже 30 дней до момента наступления оплаты платежа.

То есть, направить уведомление гражданину должны не позже 1 ноября — в случае оплаты налога до 1 декабря 2019 года.

Если служба не направила уведомление, или россиянин не смог его получить, он должен обратиться в отделение налогового органа самостоятельно, попросить оформить квитанцию — или же получить информацию с использованием интернет-сервиса на сайте официальной службы, выбрав услугу «Получение сводного налогового уведомления».

Этап 2. Оплата налога

Оплатить квитанцию можно в:

- Любой банковской организации.

- На Почте.

- Через интернет-сервисы, введя сведения из квитанции.

- Через банковские терминалы.

Квитанцию об оплате лучше оставить себе.

Вы можете позвонить в налоговый орган по горячей линии — и получить консультацию, ответы на другие возникшие вопросы. Как быстро узнать, есть ли задолженность по налогам?

Сроки оплаты земельного налога – что будет, если налог на землю не оплатить вовремя?

Обычно налог оплачивается гражданами до 1 декабря текущего года.

За несвоевременную уплату — или неоплату вовсе — начисляются пени и штрафы, в соответствии со статьей 122 НК РФ, причем учитывается умышленность данного деяния.

Для юридических лиц предусмотрена свои сроки оплаты и ответственность.

Теперь вы знаете про все моменты оплаты налога на землю в России. Поделитесь, как вы получали уведомление в 2018 году, приходило ли оно вам в срок — или вы обращались в службу.

По сути, проблем не должно возникать, ведь работа налоговых органов жестко контролируется.

Остались вопросы? Просто позвоните нам:Санкт-Петербург

8 (812) 627-14-02;

Москва

8 (499) 350-44-31

pravo812.ru

Какими налогами облагаются земельные участки?

Если Вы приобрели земельный участок, стоит сразу брать в расчет то, что за него вам придется платить определенную сумму государству.

Земельный налог установлен Налоговым кодексом РФ. Облагаться налогом могут земельные участки и их доли, находящиеся в распоряжении граждан.

При оплате налога не учитывается, как собственники земли ее используют. В государственный бюджет должны поступать налоговые отчисления с земли, которую используют дачники, фермерские хозяйства, а также с земли, на которой стоят многоквартирные дома.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-45-84. Это быстро и бесплатно!

Кто платит, а кто – нет?

Уплачивать налог на пользование землей обязаны следующие категории граждан:

- физические лица и организации, наделенные правом собственности на земельные участки;

- лица, которые унаследование земельный участок и являются его собственниками на праве пожизненного владения;

- управляющие компании, во владении которых находятся участки (к примеру, паевый инвестиционный фонд).

Лица и организации, которые не платят земельный налог или освобождены от его уплаты, вне зависимости от определенной местности (т.е. на всей территории РФ):

- физические лица и организации, которые арендуют земельный участок или участок находится во владении на праве безвозмездного пользования;

- религиозные структуры, на участке которых располагаются церковные или благотворительные постройки;

- организации инвалидов, имеющие участки, на которых осуществляется уставная деятельность;

- предприятия, которые владеют землями, предназначенными под автодороги.

По закону каждый муниципалитет имеет право вносить изменения в перечень лиц и организаций, которые освобождаются от уплаты земельного налога. К примеру, московские власти помимо вышеуказанных категорий освобождают от уплаты налога на землю еще и товарищества собственников жилья, если их участки используются в уставной деятельности, а также негосударственные и некоммерческие организации, которые используют свою землю для строений, занимающихся здравоохранением, образованием, культурой или находящихся на соцобеспечении.

Что касается уплаты земельного налога пенсионерами, то с этим вопросом стоит обращаться в местный муниципалитет того или иного округа РФ. В некоторых регионах имеются льготы на уплату земельного налога для пенсионеров, их размер также отличается.Расчет налога

Налог может начисляться только на сформированные земельные участки, которые имеют личный кадастровый номер и занесены в Единый государственный реестр земель с определенной категорией, площадью, границей и прочими параметрами участка. Если участок еще не оформлен, то налог за него не платится.

Земельный налог самостоятельно рассчитывают организации, этим обычно занимается отдел бухгалтерии. С начала 2015 года вступили изменения в Налоговый кодекс, по которым индивидуальным предпринимателям, как и физическим лицам, поступаю уведомления из инспекции (ИФНС) для уплаты земельного налога.

Налоговая инспекция обязана рассчитывать налоги и посылать уведомления, если есть информация о том, что участок действительно находится во владении физического лица или организации.

Чтобы произвести расчет суммы земельного налога необходимо изначально определить налоговую базу, то есть площадь земельного участка, после чего произвести умножение на ставку налога. Налоговой базой называется кадастровая стоимость участка или каждой его доли по состоянию на 1 января.

Если участок был зарегистрирован в первом или втором квартале, то налоговая база определяется кадастровой стоимостью на дату постановления на кадастровый учет.

Кадастровую стоимость можно узнать в документах на участок, а также в управлении Государственного Реестра – оно обязано предоставить такую информацию всем налогоплательщикам бесплатно.

Что касается налоговой ставки, то каждый муниципалитет утверждает собственные налоговые ставки, учитываются ограничения, которые установлены Налоговым кодексом. Такие ограничения касаются максимального значения ставки налога для земель по категориям, превышать которые нельзя.

Для земель, которые имеют масштабное значение: сельхозугодия, дачные хозяйства и пр. ставка не должна превышать 0,3%, для остальных категорий земель – 1,5%.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 703-45-84 (Москва)

+7 (812) 309-58-40 (Санкт-Петербург)

Это быстро и бесплатно!

zhivemvrossii.com

Налог на землю в Украине в 2019 году

Содержание статьи (нажмите чтобы перейти к нужному разделу):

Кратко по теме налога на землю на 2019 год в Украине:

В Украине земля облагается налогом на имущество. Для недвижимого имущества, такого как квартиры, дома и другие жилые и нежилые объекты налог рассчитывается по отдельным правилам. О налоге на недвижимость с физических лиц в 2019 году (кому, сколько и как платить) подробно рассказано в статье «Кто платит налог на недвижимость в Украине, сколько и как».

В этой статье мы постарались ответить на самые актуальные вопросы, касающиеся земельного налога на 2019 год в Украине: какой сейчас налог на землю, как узнать, сколько платить налог на землю, по каким ставкам и в какие сроки, должны ли пенсионеры платить земельный налог, платят ли многодетные налог на землю.

Кому нужно платить налог на землю в 2019 г

Платить налог на землю в Украине должны как владельцы земельных участков и паев, так и пользователи, за исключением тех, кто освобожден от уплаты налога.

Кто платит налог на землю при аренде

При аренде земельного участка арендатор платит владельцу арендную плату, а уже владелец уплачивает земельный налог (если речь идёт о земельных участках в частной собственности).

При аренде государственной или коммунальной земли, арендатор платит только арендную плату и не платит налог на землю, но при этом подаёт отчетность такую же, как и при уплате налога.

Размер арендной платы является договорным и прописывается сторонами в договоре. Однако Налоговый кодекс содержит оговорку о том, арендная плата не может быть меньше налога на землю, установленного для земель такой категории.

Более подробно узнать о порядке заключения и условиях договора аренды, который заключается между физическими лицами, читайте в статье «Как заключить договор аренды земли и получать арендную плату за землю».

Как определяется ставка налога на землю для физических лиц

Ставка налога на землю в 2018 году зависит от того, проведена ли нормативная денежная оценка земельного участка. Нормативная денежная оценка земель, которые находятся в пределах населенных пунктов, проводится на основании решения органов местной власти и должна быть опубликована до 15 июля года, который предшествует отчетному году. В противном случае она в текущем году не применяется.

В любом случае ставка налога, которая устанавливается местными коммунальными органами, не может превышать 3 % от нормативной денежной оценки, а для земельных участков, которые пребывают в постоянном пользовании — не больше 12 %.

Какой налог на землю сельхозназначения

Ставка налога на землю сельхозназначения также ограничивается рамками: не меньше 0,3% и не больше 1% от нормативной денежной оценки.

Если нормативная денежная оценка не проведена, тогда налог на землю рассчитывается исходя из площади участка. Речь идёт об участках, размещенных вне населенных пунктов.

Ставка налога на землю на 2017 год для таких участков не может превышать 5% от нормативной денежной оценки единицы площади пашни по области, а для земельных участков сельскохозяйственного назначения — не меньше 0,3% и не больше 5 % от нормативной денежной оценки единицы площади пашни соответствующей области.

Какой налог на землю для пенсионеров

Налоговый кодекс Украины предусматривает освобождение от уплаты земельного налога для пенсионеров.

Есть ли льготы многодетным на налог на землю

Помимо пенсионеров от уплаты земельного налога освобождены семьи, в которых воспитываются трое и больше несовершеннолетних детей, которые не достигли 18-летнего возраста, то есть для многодетных семей.

К другим льготникам по уплате земельного налога относятся:

- инвалиды первой и второй группы;

- ветераны войны;

- чернобыльцы (без указания категории).

От уплаты налога также освобождаются владельцы и пользователи земли, которые передали свои участки в аренду сельхозпроизводителям, которые платят единый налог (четвертая группа).

Обращаем Ваше внимание, что льготы в виде освобождения от уплаты налога, в том числе для пенсионеров, распространяются на один земельный участок одного целевого назначения и в пределах определенных норм. Всего в Украине существует 5 категорий земель разного целевого назначения. Ниже приведены площади для каждой категории, которые не будут облагаться налогом, если вы принадлежите к льготникам:

- для ведения личного сельского хозяйства — до 2 га;

- для строительства и обслуживания жилого дома (приусадебного участка) (предельная площадь зависит от места нахождения): в сёлах – до 0,25 га, в посёлках – до 0,15 га, в городах – до 0,10 га;

- для индивидуального дачного строительства – до 0,10 га;

- для строительства индивидуального гаража – до 0,01 га;

- для садоводства – до 0,12 га.

Если же у вас несколько земельных участков одного целевого назначения, тогда до 1 мая нужно подать в налоговую инспекцию письменное заявление о том, к какому именно участку вы просите применить льготу (то есть за какой участок вы не будет платить налог). При этом пока вы не подадите заявление, льгота не будет применяться ни к одному из участков.

В какие сроки подавать декларацию по земле в 2019 году

Предприятия и предприниматели – владельцы и пользователи земли должны были подать декларацию по налогу на землю в 2019 году за текущий год до 20 февраля. Второй вариант предусматривает ежемесячную подачу налоговой декларации в течение 20 дней месяца, следующего за отчетным месяцем.

Что касается простых граждан (не предпринимателей), то на них такая обязанность по подаче налоговой отчетности не возлагается.

Как узнать размер налога на землю физическому лицу

Если предприятия и предприниматели обязаны самостоятельно высчитывать размер земельного налога, то в отношении физических лиц расчет налога на землю в 2019 году проводят налоговые органы. Так же как и в случае с налогом на недвижимое имущество, налоговые органы обязаны прислать плательщику налога на землю налоговое уведомление-решение до 1 июля. В таком решении должен быть указан размер налога и реквизиты для оплаты.

Такие письма из налоговой должны отправляться по месту прописки плательщика вне зависимости от того, живёт он по адресу или нет. Если вы не получите уведомление-решение в связи с тем, что по месту прописки не проживаете, то от уплаты налога и дальнейшего начисления штрафов в случае несвоевременной оплаты это вас не освободит.

Узнать размер налога на землю можно также путем обращения в налоговую службу с письменным заявлением для проведения сверки данных, во время которой уточняется площадь участка, наличие льгот, ставка и окончательная сумма налога.

Если между вашими данными и данными налоговой будут расхождения, то при наличии оригиналов документов, подтверждающих ваши данные (например, документов о наличии льгот), налоговый орган обязан в течение 10 рабочих дней сделать новый расчет. Обжаловать любые решения местной налоговой службы можно в вышестоящую налоговую инстанцию или в суд.

Налог на землю: сроки уплаты в 2019 году

Заплатить налог нужно в течение 60 дней с момента получения уведомления-решения.

Если же решение вами не получено по причине того, что налоговая его не выслала на ваш адрес (а не по причине окончания срока хранения или вашего отказа в его получения), тогда обязанность уплачивать налог не возникает и никакие штрафы не начисляются.

Подводим итоги по теме налога на земельный участок в 2019 году:

- Размер земельного налога зависит от местонахождения земельного участка, поскольку ставки налога на землю должны утверждать местные органы власти. Также необходимо учитывать находится ли земельный участок в пределах населенного пункта или вне его пределов.

- Налоговым кодексом предусмотрено освобождение от уплаты налога на земельный участок для пенсионеров. Кроме того, существует еще несколько льготных категорий, которые не будут платить этот налог. Вместе с тем, льгота распространяется только на 1 земельный участок по одному целевому назначению в границах установленных законом норм.

- Физическим лицам (то есть не предпринимателям) не нужно самостоятельно высчитывать размер налога, за них это делает налоговая служба, отправляя плательщику письменное решение с расчетом налога. В случае вашего несогласия с его размером или же для того, чтобы узнать размер насчитанного налога, вы имеете право обратиться в налоговую службу по месту нахождения участка для сверки данных, а в дальнейшем обжаловать действия налоговой, если они неправомерны.

ursambo.com

Как рассчитывается земельный налог: нюансы системы налогообложения

Система, по которой изымаются налоги с граждан РФ, для многих налогоплательщиков является сложной и непонятной. Человеку простому, если только он не ученый или юрист, весь этот механизм представляется чем-то из области фантастики.

Тем не менее, оставаясь законопослушными гражданами, многие люди предпочитают платить все предъявленные им счета, не проверяя их и не вникая в подробности начислений. Законом РФ предусмотрено налогообложение личного имущества. О том, какое именно имущество попадает под начисление налогов и по какой схеме рассчитываются начисления на землю мы и поговорим.

Когда земля облагается налогом

В Налоговый Кодекс часто вносятся поправки

В кодексе Российской Федерации предусмотрена льготная категория граждан, которая освобождается от обложения налогом земли. Поэтому каждому землевладельцу рекомендуется знать, а стоит ли вообще ему платить налог?

Большинство земельных владений, без сомнения, попадают под налогообложение, и все же есть исключения из правил. Согласно закону, налогом облагаются земельные участки, которые числятся в государственном земельном фонде. Если же по каким-то причинам земля является не зарегистрированной, то и налогом она облагаться не может.

Однако, следует помнить, что за умышленное уклонение от регистрации участка предусмотрены штрафные санкции. Поэтому во избежание проблем, лучше оформить регистрацию земли в положенный срок.

Оплачивать налог на землю обязаны как физические, так и юридические лица. Освобождаются от уплаты данного взноса граждане, которые попадают под льготную категорию. В свою очередь льготные категории предусматривают несколько вариантов налогообложения: в первом случае сумма налога рассчитывается по льготным тарифам, а второй предусматривает полное освобождение от выплаты налогов.

Каждый регион страны имеет свой собственный перечень льготных категорий, которые могут отличаться между собой. Например, освобождения от налогов многодетных семей предусмотрены далеко не во всех областях России.

Кому полагаются льготы

Некоторые категории граждан имеют право на льготы на земельный налог

Перечень граждан, которые имеют право претендовать на льготное налогообложение земли:

- лица, имеющие инвалидность первой и второй группы, инвалиды детства;

- участники и инвалиды ВОВ, ветераны других боевых действий;

- Кавалеры ордена Славы, герои России или СССР;

- пострадавшие вследствие испытательных действий от космической техники или оружия;

- категории, обозначенные региональными властями.

Претендовать на льготные тарифы по уплате налогов за земельные участки могут и некоторые организации. Однако, религиозные структуры, предприятия народной промышленности, судостроение, представители вольной экономической зоны и управляющие организации «Сколоково» не относятся к льготной категории.

Как произвести расчеты налогов своего земельного участка

Факторы, которые следует учесть при самостоятельном расчете суммы налога:

- стоимость участка по кадастру;

- фиксированная государством процентная ставка при налогообложении.

Процентная ставка не определяется формой владения участка. Расчет налоговых начислений зависит от использования участка по назначению, установленных на государственном уровне. Этот показатель довольно устойчив уже длительное время: для юридических лиц процентная ставка составляет примерно 1,5%, а для физических — 0,3%.

Установленная ставка 0.3% актуальна в том случае, если участок используется по назначению:

- строительство частного жилья;

- сельскохозяйственная деятельность;

- использование земли под выращивание культурных растений.

Использование земли в коммерческих целях предусматривает увеличение ставки с 0,3% до 1,55%.

Сам же участок оценивается местным кадастровым органом в регионе его месторасположения. Сумма участка по кадастру мало отличается от его рыночной стоимости. Если же участок перешел в частное пользование по наследству или для более точного определения стоимости, следует обратиться для его кадастровой оценки к местным органам управления.

Ежегодная сумма налога зависит от общего размера участка и составляет 0,3-1,5% от общей стоимости по кадастру. Закон о расчете стоимости общей площади участка на основании кадастровых данных был принят в прошлом году, что значительно упростило систему расчета налогообложения.

Также изменены крайние сроки оплаты налога — теперь граждане обязаны осуществить ежегодную выплату до октября текущего года. До 2015 года крайним сроком оплаты было 1 ноября.

Более высокое новое налогообложение объясняется повышением кадастровой стоимости, которая, в свою очередь, ориентирована на рыночные расценки. Так, согласно новому законодательству налогообложение земельных участков увеличено примерно на 20%. Периодичность проведения кадастровой оценки составляет 1 раз в пять лет.

Нововведения в кодексе о налогообложении земли

Стоимость участка зависит от кадастровой оценки

Кроме повышения тарифной ставки на оплату налогов, в новом законодательстве, которое вступило в силу в марте 2015 года, произведен ряд прочих изменений относительно земли и ее аренды.

Одним из нововведений является разрешение некоторым лицам приобретать земельные участки без участия в аукционах. Что же касается льготных категорий, то бесплатное владение землей допускается лишь в случае использования последней в некоммерческих целях. Сюда относятся строительство индивидуального жилища или ведение хозяйства не для продажи.

Региональные власти получили полномочия бесплатно передавать отведенные земли в личное пользование лицам, которые относятся льготным к категориям. Спустя 6 лет временные пользователи земли могут стать ее владельцами на законном основании.

Исходная цена участка земли определяется его кадастровой стоимостью. Такое уравнивание создано для привлечения профильных специалистов в богатые землей регионы России, в которых катастрофически не хватает квалифицированных врачей, педагогов, агрономов и инженеров.

Организации, подписавшие соглашение на строительство определенных инфраструктурных сооружений, также могут получить необходимые по площади участки. Упрощено по новому законодательству и получение земель во владение малыми коммерческими структурами. Для строительства рекламных конструкций и небольших архитектурных сооружений теперь не требуется заключать договора аренды на данные участки земли.

Упрощен процесс приобретения участков большой площадью для массовой застройки жилищ частного пользования: домов или дач. Теперь, согласно новому кодексу, новый владелец может оформить участок официально на свое имя, независимо от того являлся ли он раннее членом дачного товарищества или кооператива. Для оформления участка новый владелец должен:

- вступить в товарищество и получить протекцию на собрании;

- подать разрешение в письменном виде в органы самоуправления по месту расположения земли.

Приобретение земли допускается и без вступления в ряды членов товарищества. Это относится и к владельцам тех участков, которые приобрели их по садовой книге. Согласно земельному кодексу, земля должна использоваться строго по назначению, а налог оплачен своевременно — до октября текущего года. Невыполнение данных предписаний могут повлечь изъятие участка у владельца.

В случае, когда владелец не согласен с налоговыми обязательствами, он может написать отказ от владения земельной собственностью.

Можно ли уменьшить размер налога

Оплата земельного налога — обязательство каждого гражданина

Увеличение налоговых выплат ударило по карману многих землевладельцев. Как сократить расходы по налоговым выплатам и остаться при этом законопослушным гражданином?

Прежде всего следует удостовериться в правильности кадастровой оценки. Если кадастровая стоимость на участок завышена, необходимо для решения этого вопроса обратиться в специальную инстанцию. Чтобы спор был разрешен в пользу истца, необходимо представить доказательства того, что кадастровая стоимость имеет завышенную оценку.

Приблизительную стоимость своего участка можно проследить на официальном сайте Ростреестра. Для этого на сайте необходимо заполнить форму, где указывается адрес участка или его регистрационный (кадастровый) номер. Что делать, если выявлено несоответствие кадастровой стоимости с рыночными предложениями?

Во-первых, снять копии со всех оригиналов документов на участок и заверить их у нотариуса. Также потребуются услуги независимого оценщика недвижимости для получения индивидуальной оценки участка. Заключение оценщика должно иметь экспертное подтверждение.

Когда собраны все документы их подают на рассмотрение в комиссию по решению подобных вопросов, приложив к пакету документов заявление с просьбой пересмотреть стоимость кадастровой оценки. На рассмотрение данного вопроса комиссии потребуется не менее месяца.

Нововведения в законодательстве об уплате земельных налогов значительно упростили процедуру об оформлении земли в собственность, однако существенно увеличили размер налоговых выплат.

Как рассчитывается налог, можно узнать благодаря видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

juristpomog.com

К какой категории относится земельный налог?

Обновление: 2 февраля 2017 г.

Все налоги, действующие на территории РФ, закреплены Налоговым кодексом. Один из них — налог на землю. Земельный налог является обязательным видом платежа для всех, кто имеет земельный участок. Исключения из этого правила, а также особенности этого платежа прописаны в главе 31 Налогового кодекса.

Для того, чтобы понять, в чем разница между местными, региональными и федеральными налогами, а также для того, чтобы ответить на вопрос, земельный налог — местный, или региональный, или федеральный, нужно рассмотреть каждую категорию отдельно.

Коротко о системе налогов в РФ

Все налоги, установленные в РФ, можно разделить на местные, региональные и федеральные.

Федеральными налогами называют налоговые платежи, которые установлены Налоговым кодексом. Они должны уплачиваться на всей территории России.

Региональные налоги устанавливаются главным налоговым документом и законами субъектов РФ. Эти платежи должны уплачиваться на территории субъекта РФ, установившего налог.

При установлении таких налогов законодательными органами госвласти субъектов РФ должны быть определены (если этого не установлено в НК):

- порядок уплаты налогов;

- ставка;

- сроки уплаты.

По региональным налогам все другие элементы, в том числе и круг налогоплательщиков, определяются Налоговым кодексом.

Представительные органы каждого субъекта РФ уполномочены устанавливать особенности определения:

- налоговых льгот;

- порядка и оснований применения льгот;

- налоговой базы.

Местными налогами называются налоги, которые устанавливаются Налоговым кодексом и муниципальными образованиями (нормативными правовыми актами их представительных органов). Такие налоги должны уплачиваться на территориях этих муниципалитетов.

Муниципальные образования уполномочены определить (если эти элементы не установлены НК) ставку налога, сроки и порядок его уплаты. Налогоплательщики местных налогов и другие элементы устанавливаются Налоговым кодексом.

Муниципальные образования вправе самостоятельно установить налоговые льготы, перечень оснований их применения и порядок их получения, а также особенный порядок определения базы налога.

Земельный налог — это какой налог?

В ст. 387 НК указано, что рассматриваемый налог устанавливается Налоговым кодексом и нормативными правовыми актами муниципальных образований (его представительных органов). Этими же документами этот платёж вводится в действие и регулируется порядок прекращения его действия. Налог должен уплачиваться на территориях этих муниципалитетов.

Отвечая на вопрос, земельный налог — это федеральный налог или региональный, можно однозначно ответить: ни тот, ни другой. Исходя из определения, приведённого выше, и согласно статье 15 НК земельный налог является местным налогом.

Этот платёж установлен непосредственно в отношении имущества налогоплательщика, которое служит основанием для налогообложения. Это значит, что земельный налог относится к категории налогов, которые принято называть прямыми.

Федеральным законом от 06.10.2003 N 131-ФЗ (ред. от 03.07.2016) к муниципальным образованиям отнесены:

- городской округ;

- городское или сельское поселение;

- городской округ с внутригородским делением;

- муниципальный район;

- внутригородская территория города федерального значения;

- внутригородской район.

В какой бюджет зачисляется земельный налог

Бюджетный кодекс РФ установил, что земельный налог зачисляется по нормативу 100 процентов в бюджеты:

- городских округов;

- муниципальных районов;

- городских поселений;

- городских округов с внутригородским делением;

- внутригородских районов;

- сельских поселений.

Экономическая сущность земельного налога

Экономическая сущность налога на землю заключается в принудительном налогообложении, установленном действующим законодательством. Налог уплачивается каждый год, и его сумма зависит от площади и размера единицы земельного налогообложения. Это значит, что выплата не зависит от размера доходов собственника и прибыльности участка.

Также читайте:

glavkniga.ru

Узнать задолженность по земельному налогу физических лиц

Российскими законами установлены различные обязательства для граждан и юридических лиц. Налоги- как раз одна из таких обязанностей, за исполнением которой государство пристально следит и контролирует на всех этапах. Но и они тоже существуют разные. Так, одним из них является налог на землю. То есть с определенных земельных участков, лица, обладающие такими участками, обязаны раз в год уплачивать в муниципальные бюджеты. Этот платеж является местным, поэтому и уплачивается в бюджет того муниципального округа, где находится эта земля.

Земельный налог. Какие участки не облагаются?

Важно, что есть такие объекты, с которых не нужно делать платежи.

Перечень такого имущества перечислен в статьях важнейшего налогового акта страны.

Если обобщить, то обязательные платежи не выплачиваются с земли, которая изъята из оборота, то есть не находится в общем доступе. Также земельные участки, которые имеют определенную ценность для государства: занятые историческими культурными объектами, лесной территорией или водными объектами и другие.

Ставки и сроки

Во избежание проблем плательщикам необходимо знать две вещи: когда и сколько платить земельный налог 2018 в бюджет

Для всех лиц страны установлен единый крайний день уплаты – 1 декабря.

Что касается ставок, в соответствии с которыми идут начисления, то они установлены следующие:

0,3 процента и 0,1.

Перечень объектов, для которых ставка установлена в размере 0,3, четко очерчен. Для всех остальных земель – 0,1 процента.

Так как это местный налог, то местными НПА ставки могут быть изменены, но в любом случае они не могут превышать федерально установленный барьер.

Земельный налог 2018 обязателен к уплате. Ответственность за неисполнение обязанности

В качестве гарантий исполнения обязанностей российский законодатель установил ответственность для неплательщиков. В зависимости от степени общественной опасности и размера вреда, причиненного бюджету, установлены следующие санкции:

- При несвоевременном платеже земельного налога за каждый день будет начисляться пеня в размере 1/300 от ставки рефинансирования Центрального Банка РФ.

- Если же какие-то суммы не поступили в бюджет по Вашему платежу, потому что Вы занизили налоговую базу, то на Вас может быть наложен штраф. И его размер уже превышает размер пени. Он равен 20 % от неуплаченной суммы, а если такое занижение произошло по Вашему умыслу, то 40% от суммы.

- К уголовной ответственности привлекают в крайнем случае злостных неплательщиков.

Где узнать и оплатить налог на землю и задолженность по нему?

Уплата земельного налога должна быть произведена вовремя, с этим понятно. Теперь разберемся, где и как его платить.

Мы живет в 2018 году — мире высоких технологий, поэтому оплачивать покупки через интернет в пару кликов стало для нас обычным делом. Поэтому и государство не стоит на месте и сейчас даже обязательные платежи можно платить онлайн. Интернет-ресурс Пеней.нет позволяет оплачивать все имеющиеся начисления на землю в режиме онлайн.

От Вас требуется ввести ИНН и отправить запрос. Все просто и быстро.

Через несколько мгновений все начисления, если они имеются, отобразятся на экране Вашего гаджета. На нашем же сайте Вы сразу можете и оплатить налог.

Своевременная проверка и оплата налогов – залог спокойной жизни.

peney.net